Где и как хранить деньги во Франции

В Париж на несколько дней приезжал знаток и ценитель Франции, Алексей Родин, независимый финансовый советник, консультант по зарубежным инвестициям и защите частного капитала.

«Русский очевидец» воспользовался возможностью задать Алексею несколько профессиональных вопросов, ответы на которые помогут нашим читателям — владельцам некоторых сбережений распорядиться ими с максимальной пользой.

Алексей, как я знаю, Вы не равнодушны к Франции. Часто бываете у нас, и, являясь консультантом по управлению личным капиталом, оказываете услуги и нашим соотечественникам, в том числе. Какие основные способы инвестирования распространены во Франции?

У меня действительно есть клиенты из Вашей страны. Во Франции человеку доступны различные виды инвестиций. Прежде всего, это классический для консерваторов-французов способ инвестирования в недвижимость с целью сдачи в аренду. Далее, Assurance vie – «страховая оболочка» для накоплений денежных средств и льготной передачи их по наследству. Другими словами, накопительное страхование. Конечно, вложить деньги можно и в банковские продукты, но сейчас очень низкие проценты по вкладам. Поэтому грамотные инвесторы ищут другие способы сохранения и преумножения капитала. Достаточно экзотические для России способы инвестирования – вина и духи.

В последнее время набирает популярность краудфандинг, коллективное инвестирование в молодые и перспективные проекты. Но идеальный вариант – совмещение различных активов.

Инвестиции в страховые продукты – один из наиболее популярных способов вложения денежных средств в странах Западной Европы, в том числе и во Франции.

В настоящее время рынок накопительного страхования жизни во Франции – второй по масштабам в Европе. И в этом нет ничего удивительного, поскольку французы, как и другие европейцы, привыкли заботиться о своем благосостоянии в пожилом возрасте, понимая, что государственная пенсия не столь значительна, чтобы обеспечить приемлемый уровень жизни.

Почему во Франции столь популярно накопление капитала посредством страхования?

Французское законодательство предусматривает, что в качестве страховщиков выступают страховые акционерные общества и общества взаимного страхования. Страхование жизни развито во Франции несравнимо больше, чем в России, и тому есть несколько причин.

Во-первых, для француза – это вложение в собственное будущее, так как деньги переходят по наследству детям или внукам.

Во-вторых, страхование жизни позволяет защитить себя от различных непредвиденных обстоятельств, которые могут произойти на жизненном пути.

В-третьих, деятельность страховых компаний надежно регулируется государством. Французы доверяют своим страховым обществам больше, чем россияне своим страховым компаниям.

И в-четвёртых, тарифы в России на несколько порядков выше, нежели за рубежом, а сам срок рискового страхования, в основном, до 65-70 лет. Что не позволяет использовать данный способ для создания наследства. Экономически целесообразнее для россиян страховаться в международных компаниях, благо для моих соотечественников никаких преград в этом не существует. К тому же экономические и политические риски за рубежом значительно ниже.

А вложения в недвижимость? Считаются ли они во Франции столь же оправданными и надежными, как и в России?

Вложения в недвижимость очень популярны среди французов, являющихся в этом плане довольно консервативной нацией. Рынок жилья во Франции, особенно в крупных городах, отнюдь не дешевый. Жилье только дорожает. Поэтому и прибыль от вложений в недвижимость растет, чем и пользуются инвесторы. Классическая схема получения дохода – покупка квартир с целью сдачи в аренду. Здесь французы похожи на россиян, поскольку в России, даже несмотря на экономические риски и проблемы, многие до сих пор считают именно приобретение квартир и даже комнат наиболее надежной и проверенной инвестицией.

Стоит отметить, что в Париже одна из самых дорогих жилых недвижимостей в Европе, поэтому вложения в покупку квартир действительно оправданы. Снимать жилье в столице будут всегда, а значит и инвестор будет получать гарантированный и далеко не маленький доход. Даже вложения в покупку «студенческих» комнат, позволят получать от 4% до 5% годовых. Наилучший вариант – приобретение жилья в доходных домах. В данном случае владелец защищён от многочисленных проблем и рисков, с которыми сталкиваются покупатели, вкладывающие в отдельные квартиры (поиск арендаторов, необходимость выбивания денег с жильцов, которые не собираются платить за аренду и другие сложности, требующие внимания).

Есть ли какие-то еще способы инвестирования, которые практически незнакомы или мало распространены в России?

Отдельная и сугубо «французская» тема – инвестиции в дорогие вина, духи, предметы антиквариата. Естественно, Франция не была бы собой, если бы французы не инвестировали в вина и духи. Эти товары со временем только дорожают. Их владельцы, соответственно, увеличивают свои капиталы. Но человеку, плохо разбирающемуся в этих продуктах, не стоит вкладываться в их приобретение. Конечно, можно воспользоваться консультациями специалиста, но лучше все же попробовать другие способы инвестирования.

Инвестирование в стартапы – насколько оно распространено во Франции? Каковы риски?

Краудфандинг – вложение средств в молодые проекты. Франция, занимающая второе место в Европе по содействию развития собственного бизнеса, – превосходное место для его запуска. Это прекрасно понимают инвесторы, нацеленные на стартапы. Конечно, своя доля риска есть всегда, но в данном случае она компенсируется возможными размерами прибыли и грамотным законодательством в данной сфере.

Разумеется, доходы зависят от размера инвестируемой суммы. Если инвестор обладает крупным капиталом, то может вкладываться в самые разные проекты, диверсифицируя таким образом свой портфель.

А какой из перечисленных способов инвестирования самый прибыльный и наименее рискованный?

Вкладывать капитал в один актив не разумно в принципе.

Как вариант, рекомендуется выделять 40-50% капитала на многопрофильное страхование жизни, 5-10% направить на приобретение драгоценных металлов, 15-25% – на альтернативные инвестиции, включающие в себя стартапы, вино, духи, антиквариат и так далее. Еще 15-25% — на приобретение объектов недвижимости.

Единого для всех рецепта дать не получится. Как нет одинаковых людей, так и нет идентичных финансовых ситуаций – перечень активов выбирается под конкретного инвестора, исходя из его предпочтений, целей, терпимости к риску и сроков размещения капитала.

Диверсификация позволяет управлять состоянием наиболее эффективно, и даёт возможность при необходимости подстроиться под меняющуюся экономическую ситуацию.

Мы надеемся, что советы Алексея направят наших читателей в нужное русло.

10 комментариев

Добавить комментарий

По теме

Мнения

Налоговый контроль за гражданами, имеющими связь с 12 странами

15 апреля 2024

Мнения

Жил в России, получал пособие во Франции

25 марта 2024

Мнения

Музей Парадоксов в столице Франции

12 марта 2024

Мнения

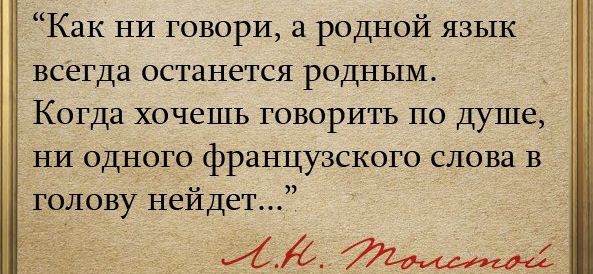

Международный день родного языка

24 февраля 2024

Мнения

Сдаем пустые бутылки в супермаркетах

19 февраля 2024

Мнения

Цветочные фасады больше не пахнут

17 февраля 2024

Отличные советы)) теперь, пожалуйста, ещё бы узнать, как вкладывать то, чего нет и откуда это взять?))

Именно так и есть! Не клади яйца в одну корзину. И увеличивай свои активы. Закон выживания в финансовых джунглях. Полезная статья!

Какое красивое инвестирование — в вино, духи)

Ирен, благодарю за доброе слово.

Любому доступно инвестирование. Порог входа в рынок нынче достаточно низок. У Вас же есть доход? Направляйте 10% от него регулярно на накопления. Как говорится, «заплати сначала себе».

Положа руку на сердце, с любого дохода можно откладывать по 10%, представив, что на самом деле получаете чуть меньше.

Откладываемые 10% направляйте в портфель биржевых фондов. Я помогу составить его. Расскажу как это организовать.

Тут есть основная проблема, основной затык, так сказать, самое сложное — начать.

Скажите себе: «Я накоплю миллион через 30 лет, и буду путешествовать по миру в свои 60-70-80 с фотоаппаратом, посещу все страны мира и буду радоваться жизни!».

И начните.

Кстати, я говорил про вино и духи. Если нет крупного капитала, то нет необходимости ориентироваться на этот эксклюзив. Это вообще на любителя, вне зависимости от капитала.

Просто такие варианты распространены во Франции.

У меня нет активов в вине. Я не смогу сдержаться))))

Но в других инструментах — есть.

Эти инструменты доступны и Вам.

Если интересно — буду рад помочь как читательнице советом.

Это советы из серии так называемых бесполезных поучений.

Основной принцип должен быть как в русской поговорке: не зная брода, не лезь в воду.

Что означает — не рискуй своими кровными там, где ты не разбираешься.

Иначе потерпишь полное фиаско и останешься без штанов.

Уважаемый Аноним!

У Вас прекрасное имя!

Это не советы. Это скорее обзор возможных направлений инвестирования.

Вы абсолютно правы, ни в коем случае нельзя без толку рисковать.

Перечитайте предпоследний абзац интервью.

Для того, чтобы выстроить стратегию сохранения, приумножения и защиты капитала для конкретного человека и существуют финансовые советники.

Я бы не рискнула в духи и вино.

А вообще мы очень мало знаем про инвестирование, для меня это было просто красивое слово. Спасибо Алексею, мне пока инвестировать нечего, но я подписалась на Вас в фб. Кто знает, может когда — нибудь и я стану инвестором)

Наталия, спасибо на добром слове). Напишите мне в личку на ФБ — расскажу, как можно инвестировать с целью создания капитала, а не ждать, пока он откуда-то прилетит)))

Сложного ничего нет. Главное — захотеть и начать.

Как можно инвестировать с целью создания капитала.

Добрый день, Алексей, прочитав интервью с Вами, меня удивила пропорция: 40-50% капитала на многопрофильное страхование жизни, и только 15-25% — на приобретение объектов недвижимости, так же как и на альтернативные инвестиции... Я часто слышу про «assurance vie» но никак не могу понять ее практического применения, а Вы даже половину капитала в нее направляете, не могли бы Вы доходчиво объяснить как это работает? Заранее огромное спасибо.